原标题:调研上市公司800余家、举牌20余次 哪些股票是保险资金的心头好?

今年以来,保险资金在资本市场表现活跃,既为资本市场提供了更多长期资金,也保险资金提高投资收益提供了坚实保障。

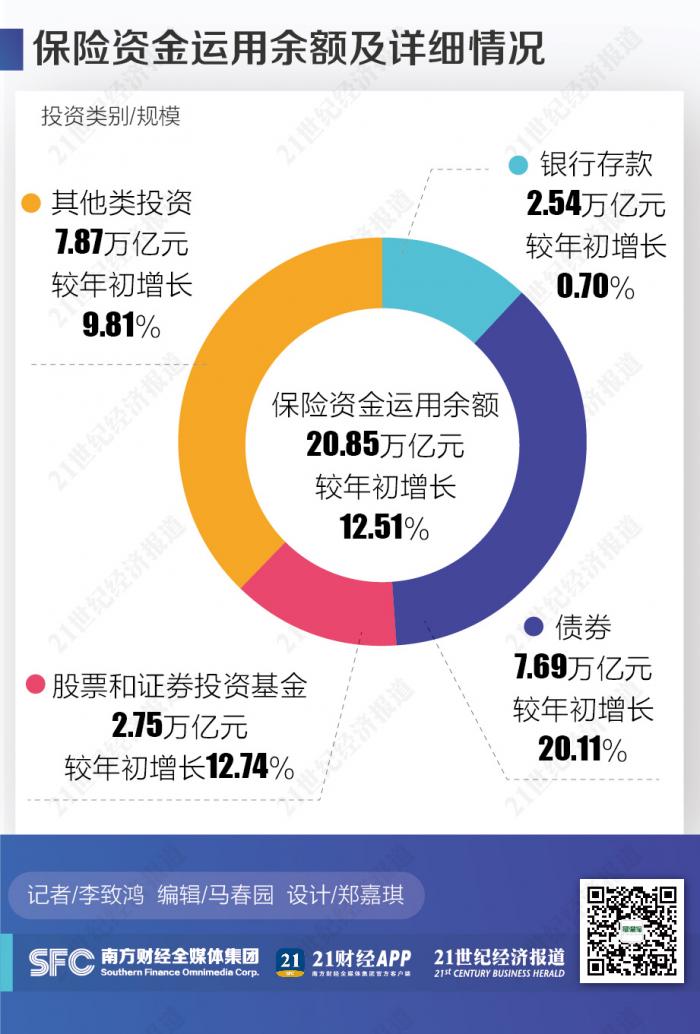

银保监会数据显示,今年10月末,保险资金运用余额20.85万亿元,较年初增长12.51%。其中,投资银行存款2.54万亿元,较年初增长0.70%;投资债券7.69万亿元,较年初增长20.11%;投资股票和证券投资基金2.75万亿元,较年初增长12.74%;其他类投资7.87万亿元,较年初增长9.81%。

中国保险资产管理业协会执行副会长兼秘书长曹德云表示,在风险可控的前提下,保险资金应适当提升权益类资产配置比例;应在保持总体规模稳定的基础上,抓住A股波动向上的结构性机会进行配置,并高度关注高分红股票的长期价值;继续挖掘大市值、业绩优、高ROE、低估值的蓝筹股的长期投资机会,为保险资金带来较好的投资回报。

险资今年举牌20余次

今年以来,保险资金调研了800余家上市公司。其中,电子、医药生物、计算机、化工、机械设备、轻工制造、公用事业、传媒、食品饮料、电气设备等行业的上市公司居于前列,这在一定程度上反映了保险资金的投资取向。

具体而言,迈瑞医疗(387.510, -8.49, -2.14%)、海康威视(44.820, -0.37, -0.82%)、德赛西威(76.700, -1.46, -1.87%)、一心堂(35.600, -1.27, -3.44%)、歌尔股份(38.090, 0.64, 1.71%)、洽洽食品(55.700, -2.76, -4.72%)、珠江啤酒(11.970, 0.91, 8.23%)、利亚德(6.700, -0.25, -3.60%)、新产业(148.660, -4.09, -2.68%)、博雅生物(34.520, -0.58, -1.65%)、宏发股份(52.780, 0.02, 0.04%)、周大生(25.470, -0.81, -3.08%)、中科创达(111.770, 2.94, 2.70%)、汇川技术(86.000, -4.80, -5.29%)等上市公司,获得了超过50家保险资金调研。

可以说,这些都是保险资金关注的方向。“中国市场蕴含着丰富的投资机会,比如庞大的内需市场、消费升级驱动的机会,比如人口老龄化趋势下医疗行业需求的增加,比如方兴未艾的技术进步、科技创新的投资机会等。”某保险资管公司负责人对21世纪经济报道记者坦言。

进一步看,今年以来,保险资金已经举牌上市公司20余次 ,中国人寿(37.380, -1.71, -4.37%)集团及寿险公司、中国太保(35.810, -1.78, -4.74%)集团及寿险公司、泰康人寿及养老公司、平安人寿、太平人寿、华泰资产、中信保诚人寿、百年人寿等,都是举牌上市公司的主力军。

在被举牌上市公司中,金融、地产、公用事业、计算机等行业的上市公司居于前列,金融、地产更是保险资金一如既往的“重仓股”。在利率下行周期中,金融、房地股低估值、高股息等特色对于保险等长期资金的吸引力进一步提升。

例如,今年以来,中国人寿集团及寿险公司多次举牌农业银行(3.150, -0.02, -0.63%)、工商银行(4.940, -0.06, -1.20%);泰康人寿及养老公司大手笔举牌阳光城(6.680, -0.03, -0.45%)。

今年9月,阳光城第二大股东上海嘉闻与泰康人寿、泰康养老签订《股份转让协议》,上海嘉闻拟通过协议转让方式转让上市公司13.53%股份(计5.54亿股),其中泰康人寿受让8.53%股份、泰康养老受让5.00%股份。

川财证券研报显示,从历年经验看,保险资金长期重点关注业绩和股价表现比较突出的板块。整体来看,保险资金投资会偏爱金融、地产等业绩确定性突出且能提供稳定现金流板块,但是对于被重仓上市公司而言,从综合持仓市值与入股资本数看,今年投资范围逐步扩展到业绩和股价表现比较突出的生物医药、电子、高端消费等行业。这些重仓行业虽然与保险主业的协同作用并不强,但是基于投资收益来考虑,医药制造、电子通讯设备及制造、高端消费等领域股票的成长性较好。

保险资金也愈发重视所选标的与主业的协同性。自2018年12月以纾困资金的形式首次进入万达信息(20.080, -0.33, -1.62%)(维权)以来,中国人寿集团及寿险公司多次增持万达信息。今年11月,万达信息发布公告称,公司收到中国人寿通知,前期中国人寿与万达信息签署了《附条件生效的股份认购协议》(中国人寿20亿元独家参与万达信息定向增发事宜),现经银保监会批准,协议生效条件中涉及的需取得银保监会批准事项已满足。本次增持完成后,中国人寿持有万达信息的股权比例将升至24%。

华西证券(11.460, -0.58, -4.82%)研报显示,保险资金举牌对象个股集中度增加,H股的占比大幅增加。举牌的成本是保险资金考虑的重点,H股频遭举牌可能与估值较低有关。举牌A股的方式并非二级市场买入,而是通过协议转让或定增,降低了买入的冲击成本,同时也降低了市场因举牌而带来的波动。

投资股票、基金增长12.74%

银保监会数据显示,今年10月末,保险资金运用余额20.58万亿元,较年初增长12.51%。其中,投资股票和证券投资基金2.75万亿元,较年初增长12.74%。

截至今年三季度末,保险资金投资A股占总市值的3.44%,投资债券规模占我国债券市场总规模的6.49%。截至2020年10月末,保险资金通过债券、股票和非公开市场投资,为实体经济融资18万亿元。

尽管我国资本市场整体波动更为显著,但从过去十多年来看,通过趋势把握、结构机会、交易策略调整等方法,保险资金在权益市场取得了总体不错的收益,成为应对低利率的重要策略和方法。

2019年,我国保险业原保费收入达到4.26万亿元,同比增长12.17%,较2018年同期增长近9个百分点。与之相应,截至2019年末,保险资金实现投资收益8824.13亿元,年化综合投资收益率约6.85%;其中权益类投资实现投资收益2790.13亿元,年化投资收益率13.16%,成为保险资金提高投资收益的重要渠道。

根据公开数据,截至今年10月末,保险资金股票投资余额1.75万亿元,占保险资金运用余额的8.41%。今年前10个月,保险资金股票投资收益1468.40亿元,股票投资收益率8.74%。

12月9日,国务院常务会议在部署促进人身保险扩面提质稳健发展的措施中强调,提升保险资金长期投资能力,防止保险资金运用投机化,强化资产负债管理,加强风险防控。对保险资金投资权益类资产设置差异化监管比例,最高可至公司总资产的45%,鼓励保险资金参与基础设施和新型城镇化等重大工程建设,更好发挥支持实体经济作用。深入开展关联交易专项整治,坚决打击挪用、套取、侵占保险公司资金的违法违规行为。

对于“保险资金权益投资比例最高可升至45%”,此前的政策已有明确。今年7月,银保监会发布的《关于优化保险公司权益类资产配置监管有关事项的通知》指出,设置差异化的权益类资产投资监管比例。根据保险公司偿付能力充足率、资产负债管理能力及风险状况等指标,明确八档权益类资产监管比例,最高可到占上季末总资产的45%。

对于银保监会在推动保险资金运用的高质量发展,在12月16日国务院政策例行发布会上,银保监会保险资金运用监管部主任袁序成表示,银保监会支持资本市场发挥更广泛作用。完善保险公司权益类资产配置规则,设置差异化的监管比例,支持投资能力强的公司增加权益投资。鼓励保险资产管理公司加大设立专项产品的力度,为优质上市公司提供更多的长期资金。

12月20日,银保监会副主席、党委委员曹宇指出,银保监会促进保险公司发挥自身优势,为资本市场提供更多长期资金,允许保险资金投资创业板、科创板上市公司股票,制定发布监管规则,促进保险公司优化权益类资产配置,实施差异化投资监管比例,最高可达保险公司上季末总资产的45%。银保监会正在持续推进养老金融发展,着力完善养老保障第三支柱,围绕养老金融长期性、安全性和收益性特征,采取多种措施,丰富、优化银行业、保险业养老金融产品体系,积极推动长期资金供给,契合资本市场稳健持续发展。