近日,嘉和美康(北京)科技股份有限公司(以下简称“嘉和美康”)科创板上市申请已获受理,华泰联合担任其保荐机构。公司拟募资不超过7.5亿元。

关键词:中国人寿、阿里健康系大股东

嘉和美康是国内最早从事医疗信息化软件研发与产业化的企业之一,目前已经形成了具有自主知识产权的医疗信息化核心技术与产品体系,覆盖临床医疗、医院管理、医学科研、医患互动、医养结合、医疗支付优化等产业链环节,致力于向医疗相关机构提供综合信息化解决方案。

报告期内,公司主要面向医疗机构提供医疗信息化软件产品、软件开发及技术服务。根据 Frost&Sulliva数据,公司在2019年中国电子病历市场中排名第一。

图片来源:招股书

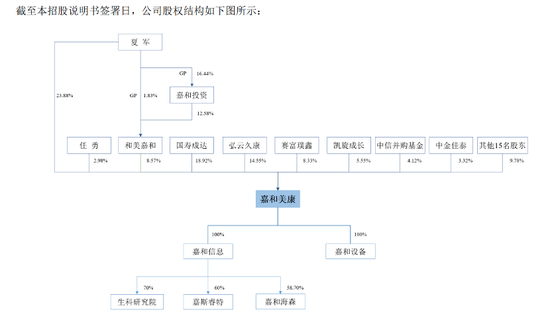

招股书显示,公司创始人兼CEO夏军持有公司24690198股,占比23.88%,为公司实际控制人。中国人寿控股的国寿成达(上海)健康产业股权投资中心(有限合伙)持有19569619股,占比18.92%,为公司第二大股东。

另外,阿里健康也是嘉和美康的股东之一。2017年5月22日,港股上市公司阿里健康公告称,2017年5月19日公司附属弘云久康拟向嘉和美康(北京)科技股份有限公司注入现金人民币约2.91亿元,其中1504.59万元用于增加注册资本,约2.76亿元用作资本储备。截至上市前,阿里健康旗下弘云久康持有嘉和美康15045882股,占比14.55%,为公司第三大股东。

关键词:连续三年亏损

招股书显示,2017年-2019年和2020年一季度,嘉和美康分别实现营业收入2.56亿元、2.56亿元、4.44亿元和2566.34万元。尽管营收呈增长趋势,但嘉和美康的净利润依然持续为负。报告期内其净利润分别为-5960.72万元、-7260.77万元、-78.66万元和-3895.93万元。公司综合毛利率分别为45.04%、44.42%、54.65%和31.94%,波动较为明显。

图片来源:招股书

按业务划分,2019年该公司来自医疗信息化业务(自制软件销售、软件开发及技术服务、外购软硬件销售)的收入为3.94亿,占主营业务收入比例为88.89%;来自医疗器械的收入为4896.81万元,占比11.03%;其他收入33.34万元,占比0.08%。

各报告期期末,公司经营活动产生的现金流量净额分别为-4527万元、-1.24亿元、-1.64亿元和-9529万元。该公司对其经营性现金流持续为负的解释是,客户回款周期较长,前期投入较大,经营性应收款项和存货规模逐年增长。

2017年-2019年和2020年一季度,嘉和美康的应收账款净额分别为1.23亿元、1.16亿元、2.22亿元和1.47亿元,占当期营业收入的比例分别为66.07%、67.51%、67.05%和835.19%,呈上升趋势。

关键词:销售费用率是同行3倍

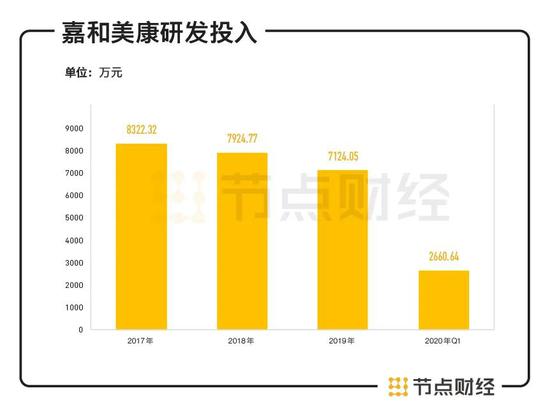

2017年-2019年和2020年第一季度公司的研发费用分别为8322.32万元、7924.77万元、7124.05万元和2660.64万元,各期末研发费用占营收比例分别为32.49%、30.92%、16.05%和103.67%。

图片来源:招股书

多年持续的研发投入后,截至招股书披露时,公司共形成24项核心技术,但公司核心技术业务收入占比却并不高,2017年-2019年和2020年一季度,各期占比分别为59.11%、66.65%、80.98%以及43.06%。

另一方面,报告期内公司销售费用分别为4916.02万元、5977.14万元、8379.99万元和1638.57万元,销售费用金额逐年上升。

图片来源:招股书

嘉和美康的销售费用率也远高于同行业上市公司平均水平,2017年-2019年公司的销售费用率为19.19%、23.32%、18.88%,数倍于行业平均值。到了2020年1-3月,公司的销售费用率达到惊人的63.85%,差不多达到了行业平均值的3.7倍。

对此,嘉和美康在招股书中称,公司销售费用率高于同行业上市公司平均水平,主要由于:1、公司医疗信息化业务正处于扩张和推广的重要时期,公司在维护既有客户的同时,还在不断开发新的客户,因此销售人员数量相对较多,市场推广投入相对较大;2、尽管报告期内公司业务规模快速增长,但营业收入规模仍小于同行业可比公司,使得公司销售费用率处于较高水平。